【脱初心者】DeFiを使って、3つのより賢く稼ぐ方法【暗号資産(仮想通貨)】

DeFiをもう少し使いこなしたい人

「DeFiでステーキングやファーミングを使って運用してるけど、もう少し賢くDeFiを利用する方法ってあるのかな?DeFiと呼ばれるものが沢山あってよくわからない。誰か教えて欲しい。」

このような疑問に答えます。

- Lido (リド)とCurve(カーブ)を使った稼ぎ方

- Maker(メーカー)でDAIを借りる稼ぎ方

- Curve(カーブ)でステーブルコインを変換して運用する

◇ この記事では少し複雑な暗号資産(仮想通貨)の稼ぎ方を解説します。

≫ 暗号資産(仮想通貨)のDeFi(ディファイ)とは?庶民でもお金を増やすチャンスがある!

もくじ

◆ Lido (リド)とCurve(カーブ)を使った稼ぎ方

* * *

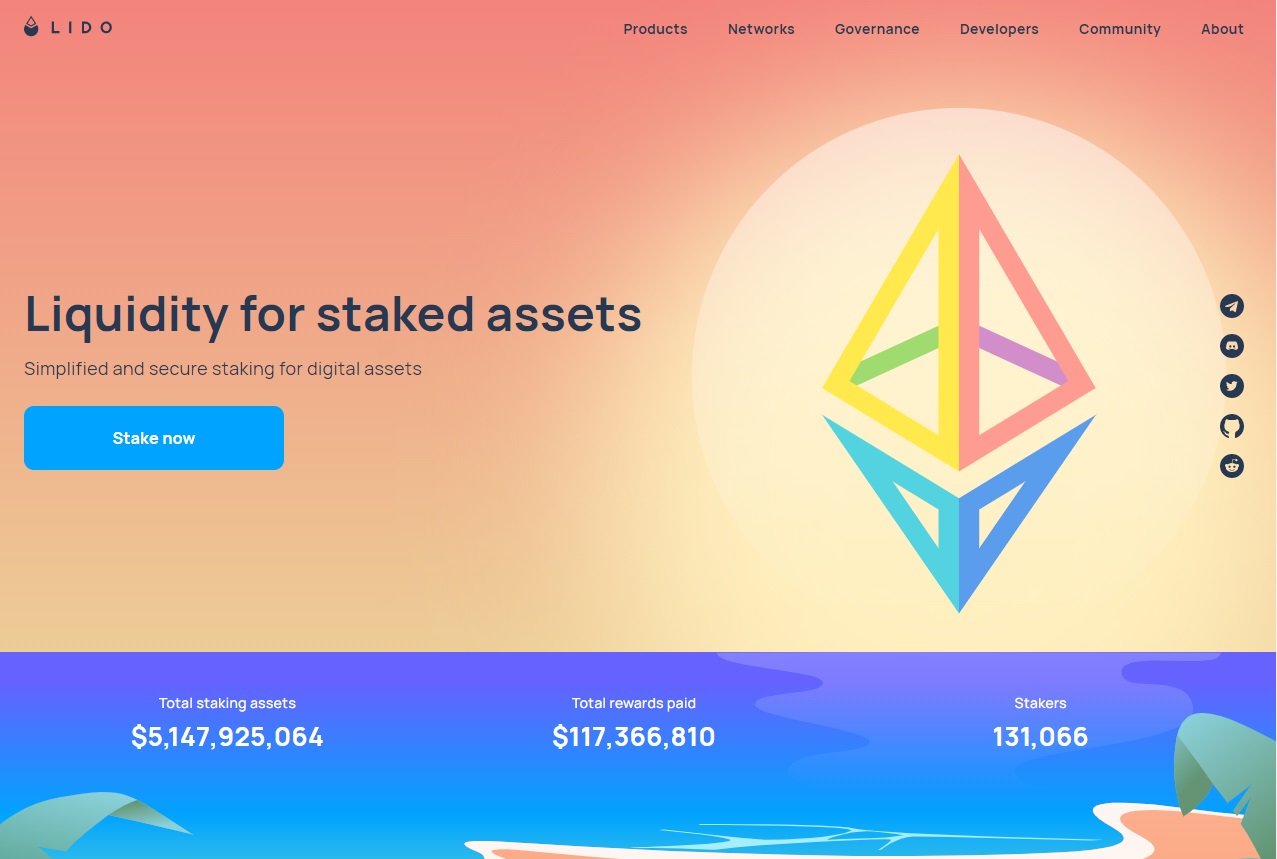

Lidoというプロジェクトがあります。

Lidoはイーサリアム(ETH)のステーキングをサポートするところ。

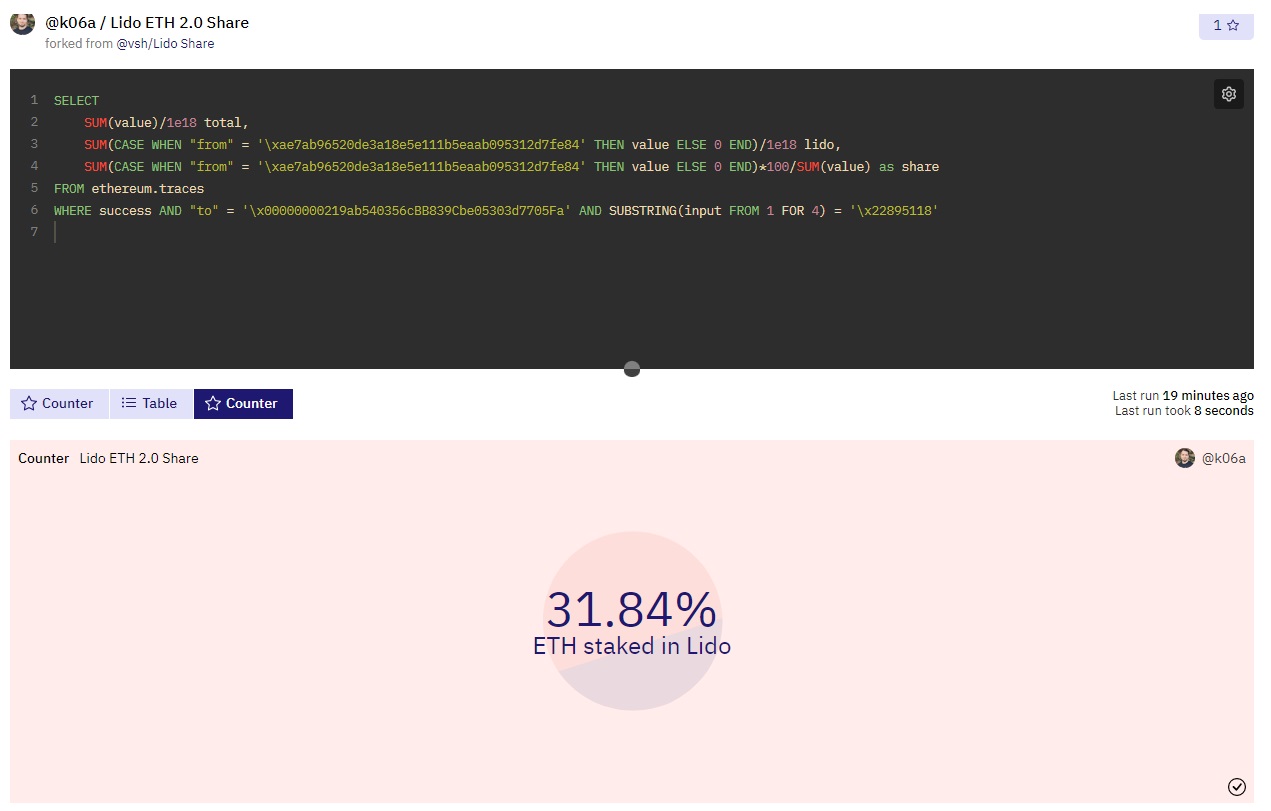

いまLidoにおけるイーサリアムのステーキングシェア率は31%を超えてます。

情報元:https://dune.com/queries/20096/41297

31%はとんでもなく大きな数字です。

なぜこんなにシェアを誇っているのかというと、Lidoにステーキングすると預けたイーサリアムと同額のstETHという暗号資産(仮想通貨)が発行されるのです。これは、預かり証みたいなもので、ステーキングのロック期間が終了したらstETHと同額のETHと交換できます。(この時にステーキングの利息もつく)

これだけだと、そんな預かり証がなんの役に立つの?と思うかもしれないですが、実はこの預かり証みたいなstETHは他のDeFiで売買できたり、運用できたりします。

そうすることにより、より多くの利息を得られるというわけです。

しかも、もしステーキングするのを止めたい時にはこのstETHを売れば、いつでも止めることができます。

つまりstETHは運用もでき、売買もできる暗号資産(仮想通貨)なので、自由度が高いというメリットがあるんです。。

利用の仕方

LidoにETHを預けた時にもらうstETHを Curveで運用する。

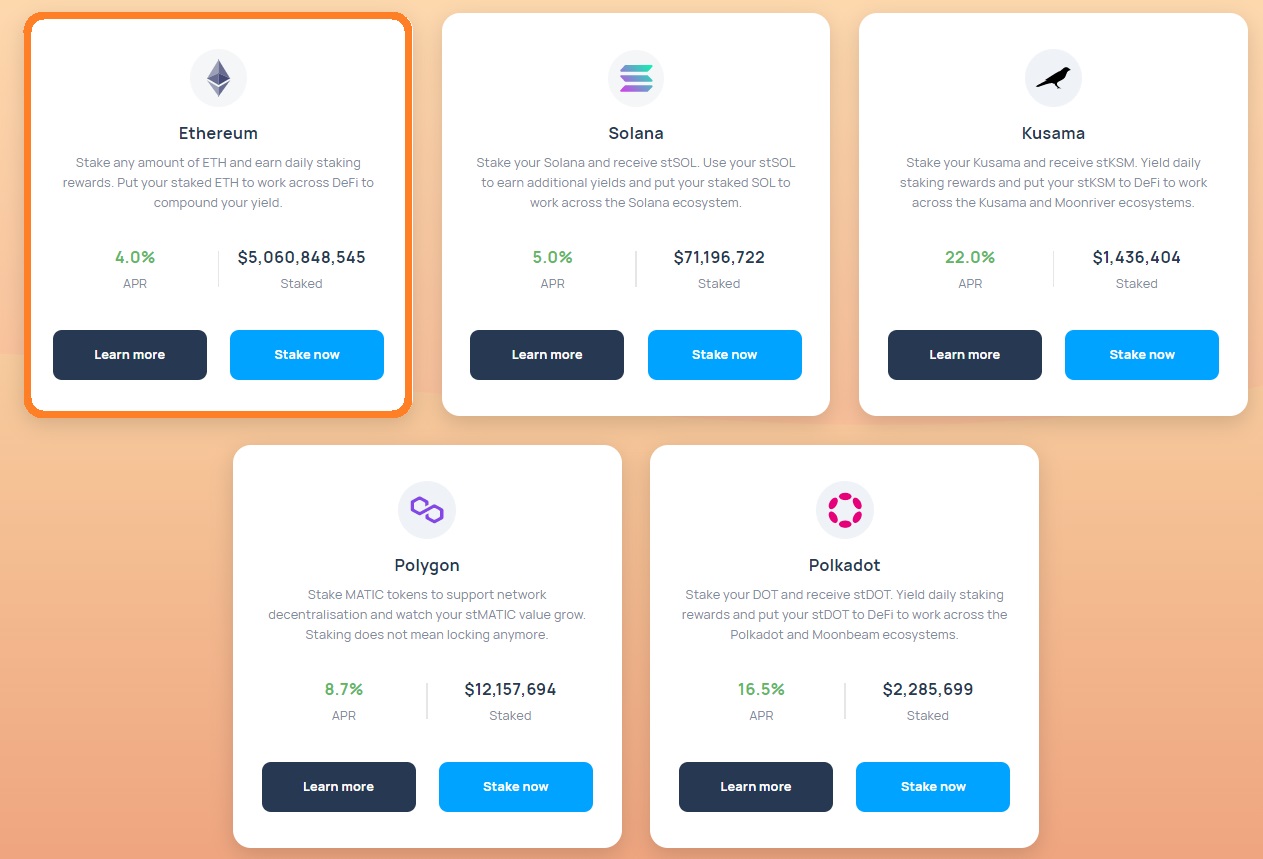

Lidoにステーキングすると年利はこの通り。

左上のオレンジ枠がETHで年利4%です。

そして、預けた時に発行されるstETHをCurve(カーブ)でETHーstETHのプールに預ければ、さらに利息が得られます。

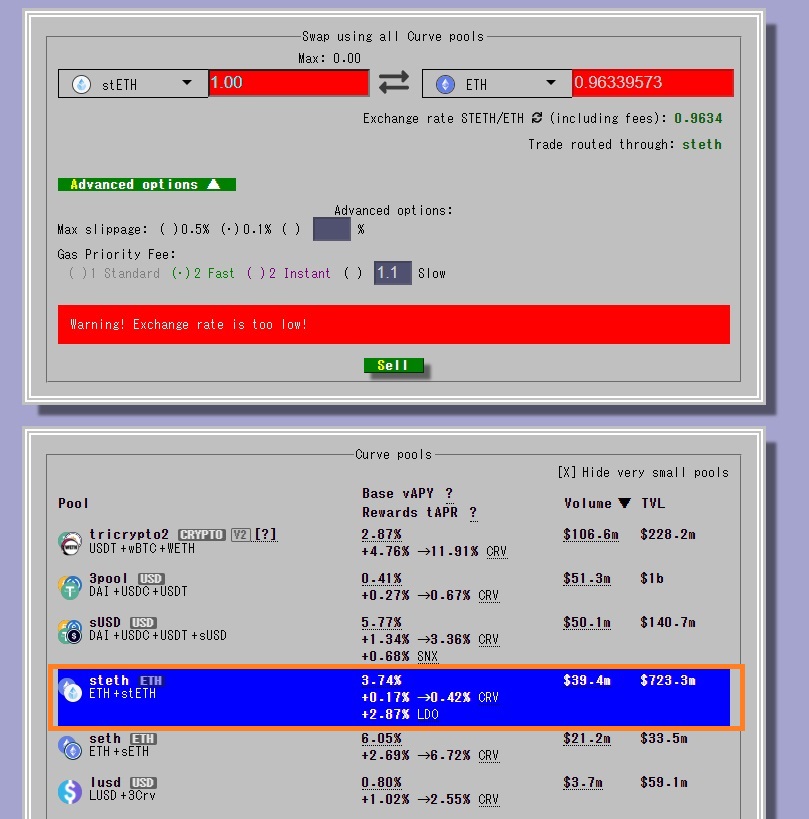

Curve(カーブ)の画面

オレンジ枠のように今の年利は3.74%です。(年利は日々変動します)

つまりLidoにステーキングした際の年利を足すと合計7.74%。イーサリアムでこの年利はかなり高い方です。

◆ Maker(メーカー)でDAIを借りる稼ぎ方

* * *

次に暗号資産(仮想通貨)Aを預け、別の暗号資産(仮想通貨)Bを借りて運用する方法を紹介します。

なぜわざわざ別の暗号資産(仮想通貨)を借りなければいけないのか?疑問に思う人もいるでしょう。

理由は2つ

- 1、もともと持っている暗号資産(仮想通貨)を他の暗号資産(仮想通貨)に変換したくない

- 2、より年利のいい暗号資産(仮想通貨)で運用したい

この2つの理由からです。

暗号資産(仮想通貨)の運用で重要なのは、年利と暗号資産(仮想通貨)そのものの価格。いくら年利が良くても、価格が暴落したら意味がありません。なので、なるべく価格が安定している暗号資産(仮想通貨)を保持したいのです。

だけど、価格が安定している通貨ほど年利は低いものです。そこで、安定している暗号資産(仮想通貨)を変換することなく、別の暗号資産(仮想通貨)に換えるために、Makerのようなところを使って暗号資産(仮想通貨)を借りるのです。

利用の仕方

Makerに暗号資産(仮想通貨)を預けてDAIを借り、それを他のDeFiで運用する。

例えばBTC(ビットコイン)を持っていたとして、これをMakerに預けます。するとDAI(ダイ)*というステーブルコインを借りることができる。そのDAIを他で運用するというやり方です。

1DAI=1ドル

Makerのメリット

BTCやETH(イーサリアム)を預けてステーブルコインのDAIを借りることができる。これにより、BTCやETHを手放すことなく、より年利の高い通貨を借りられる。

Makerのデメリット

預けた通貨を失う可能性もある。

預けた暗号資産(仮想通貨)はDAIを借りるための担保です。最大でその担保の2/3までしか借りることができません。10万円分のDAIを借りるには、15万円分の別の暗号資産(仮想通貨)を預ける必要があります。

この時に預けた暗号資産(仮想通貨)の価格が下落すると、担保割れを起こすので預けた暗号資産(仮想通貨)が自動で決済されてしまいます。

その他の有名DeFiの紹介

暗号資産(仮想通貨)を賃貸できるプラットフォームは他にもあります。

Aave(アーベ)

例えばAaveでは30種類の暗号資産(仮想通貨)を借りることができるが、借りる場合は賃貸料が発生する。

なので、賃貸料を上回る年利がある運用をしないと、当然マイナスになる。

Compound(コンパウンド)

Compound ではお金の貸し借りで利息を得る。

LidoやCurve、Aaveで出来ることがここでもできます。

いまでは他のDeFiがたくさん出てきてますが、ここはDeFiが大きく伸びるきっかけなったDeFiなので紹介します。

Uniswap(ユニスワップ)

Compoundと同じくらい有名なのがUniswapなので、一応紹介しておきます。(今現在(2022年6月)ではイーサリアムのガス代が高いので、他のDeFiの方がおすすめ)

Uniswapは今でいうファーミングを作り出しました。

この自動通貨交換をするための資金を預けることで、利息を得られるのがファーミングです。

◆ Curve(カーブ)でステーブルコインを変換して運用する

* * *

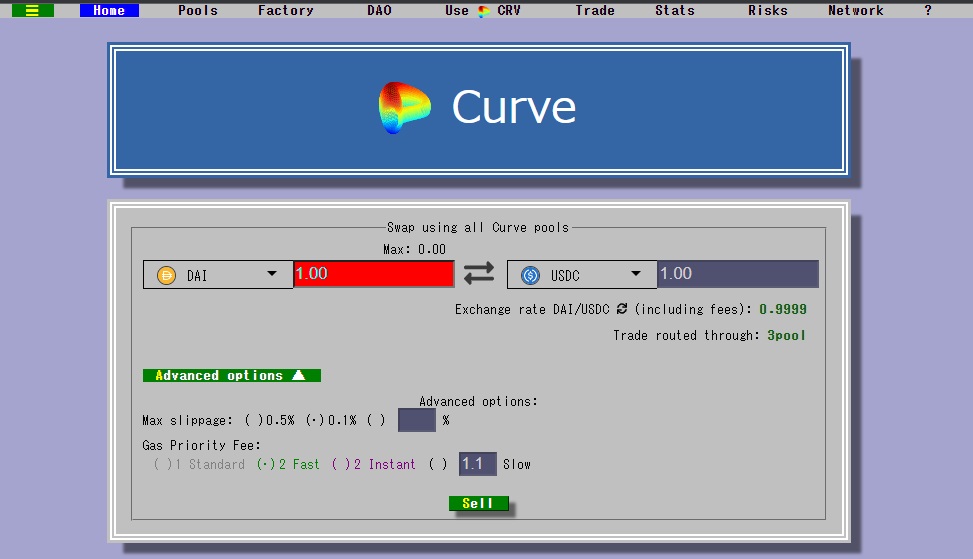

Curve(カーブ)はステーブルコインの交換に特化したDeFiで、ほとんどのステーブルコインに変換できます。

なので、MakerでDAIを借りてCurveでいろんな暗号資産(仮想通貨)に変換し、ステーブルコイン絡みのファーミングをすれば、比較的安全に運用ができます。

≫ 暗号資産(仮想通貨)ファーミングで不労所得。スキルなしで年利20%以上が狙える

こちらご覧ください。

これはバイナンスというDeFiのファーミング画像です。

◇ 左を見ると、USDC-USDTのペアで年利4%以上です。

USDCもUSDTもドルのステーブルコインなので、お互いにドルに連動して動く暗号資産(仮想通貨)。だから、価格差がほとんど生まれないのでインパーマネントロスのリスクがほぼ発生しない状態。

ドルを預けるだけで4%の年利がもらえるなんて通常では考えられません。(暗号資産(仮想通貨)だからあり得る)

◇ 右側を見ると、ETH-USDCのペアで年利19%です。

この場合はETHの価格がドルに対して2倍や1/2倍になる可能性があるので、インパーマネントロス* のリスクはありますが、よくわからない通貨と違ってETHとUSDCで19%は魅力的な年利です。

≫ 暗号資産(仮想通貨)ファーミングで不労所得。スキルなしで年利20%以上が狙える

こういうのを日々チェックしておき、USDCよりUSDTの方がより年利が高くなっていれば、Curveやその他のDeFiプラットフォームで通貨交換してファーミングし直すということです。

よくわからない暗号資産(仮想通貨)だと年利100%以上あるけども、その通貨自体の価値が暴落する可能性もあります。

一方でステーブルコインを絡めたペアだと価格変動もあまりなく、インパーマネントロスのリスクもあまりないので、比較的安心です。(比較的安心というだけで暗号資産(仮想通貨)のボラティリティは高いので、2倍や1/2になったりするリスクは常にあります。)

まとめ:DeFiでより賢く稼ぐ方法

少し内容が複雑なので、最後にまとめておきます。

1、LidoにETHを預けてstETHをもらい、それをCurveでETH-stETHのプールに預けて2重で利息を得る。

2、MakerでBTCやETHを預けて、それを担保にステーブルコインのDAIを借りる。そのDAIをCurveでより利息の高いステーブルコインに変換して、DeFiのステーキングやファーミングで運用する。

3、Curveでより年利が高く運用できるステーブルコインに変換して、DeFiのファーミングで運用する。

4、AaveやCompoundで持っている暗号資産(仮想通貨)を預け、他の暗号資産(仮想通貨)を賃貸する。その時の賃貸料より年利の高いファーミングで運用する。

DeFiに関するQ&A

Q:DeFiで得た利益には税金がかかりますか?

A:はい、かかります。

暗号資産(仮想通貨)関連の暗号資産に関する利益は雑所得に区分されます。

なので、利益が20万円を超えた場合は課税対象になります。

詳しくは、お近くの税務署にお問合せ下さい。

なお、こちらはコインチェックという企業が暗号資産(仮想通貨)の税金について、わかりやすくまとめているページです。https://coincheck.com/ja/article/16

Q:DeFiiを始めるにはどこがいいですか?おすすめはありますか?

A:初心者にお勧めはこの2つです。

Binance(バイナンス)とpancakeswap(パンケーキスワップ)。

理由はバイナンスはカナダ、フランス、ドイツなどで営業ライセンスを取得している取引所だから。パンケーキスワップは日本語対応しているからです。

Q:DeFiサービスの金利はどれくらいを選べばいいですか?

A:金利20%未満のものが無難(それでもリスクはあります)

取引所、暗号資産(仮想通貨)の種類、預ける期間によって金利はまったく違ってきます。その幅は、3%〜100%以上とかなりあり、上限はないくらいです。

ですが、できれば20%未満くらいの方が望ましいです。もし20%以上のステーキングやファーミングをするのなら、リスクがあることを承知した上で少額を投入した方がいいでしょう。

それと、金利数値より重要なのが、どの通貨を選ぶか?ということです。前述したように暗号資産(仮想通貨)の価格自体が下がれば意味がありませんから、なるべくしっかりした暗号資産(仮想通貨)を選ぶことをお勧めします。

初心者ならビットコインかイーサリアムがいいでしょう。(金利は1%~5%くらいです)

Q:DeFiのサービスに参加するには最低量はどれくらいからですか?

A:取引所によって違う。

ほとんどの場合、最低量は設定されていないはず。いくらからでも始められるので、数千円とか1万円分くらいで試してみるのがお勧めです。これで感覚を掴んでみるといいでしょう。

Q:レンディング、ステーキングは途中で解約できますか?

A:取引所によって違う。

できないところもあれば、できるけど解約金が発生するところもある。

ステーキングする前によく調べてから行いましょう。

メリットとデメリットをしっかり把握した上で、行動しましょう。

* * *

暗号資産(仮想通貨)を稼ぐなら、GameFiもおすすめ!(副業にも向いている)

ゲームをするだけで暗号資産(仮想通貨)をかせげるGameFiとは?

暗号資産(仮想通貨)ゲームで遊んでお金が稼げるGameFi(ゲームファイ)とは?

「ゲームをする。歩く。英語を学習する。それだけで暗号資産(仮想通貨)が稼げるGameFi(ゲームファイ)ってなに?本当にお金が増えるの?どうせ最初にお金が必要なんでしょ?」・・・こんな人向けに、初心者でもわかりやすく解説している記事です。

* * *

◆暗号資産(仮想通貨)に関して初歩的なことが分からない方はこちらの記事をご覧ください。

暗号資産(仮想通貨)初心者が一番最初に読むべき記事

暗号資産(仮想通貨)初心者がトレードで最初に学ぶべきこと【まとめ記事】

「暗号資産(仮想通貨)を買ってみたい。暗号資産(仮想通貨)FXのような短期トレードをしてみたい。暗号資産(仮想通貨)取引所の取引画面の見方を知りたい。」・・・こんな人向けに、初心者でもわかりやすく解説している記事です。